2020年開局,行情就這樣到來了!A股1月2日迎來2020年開門紅,三大股指全線走強,滬指盤中一度逼近3100點整數關口,深成指與創業板指大漲近2%。兩市合計成交7515億元,行業板塊全線收漲。

兩市3000多只個股中,僅有不到300只下跌,其余全部實現普漲,其中100只股票漲停。

而值得注意的是,籌碼又一次被外資搶走了!在A股“高光”前夕,公募基金和外資采取了截然相反的動作。

公募基金減倉

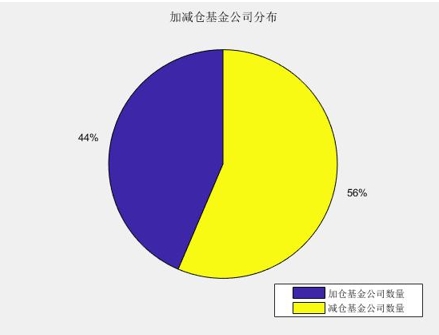

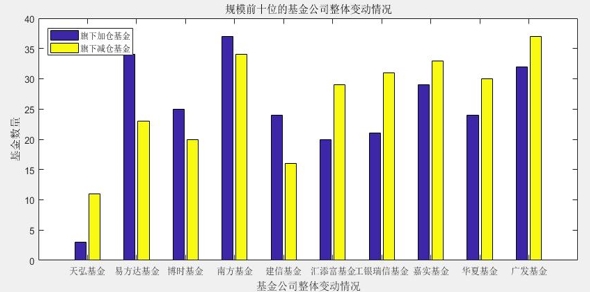

根據國金證券12月23日發布的公募倉位周報顯示,56%的基金公司選擇了減倉,44%的基金公司選擇了加倉。

而從規模排名前十的基金公司看,旗下減倉基金的數量明顯多于加倉的。

北向資金加倉

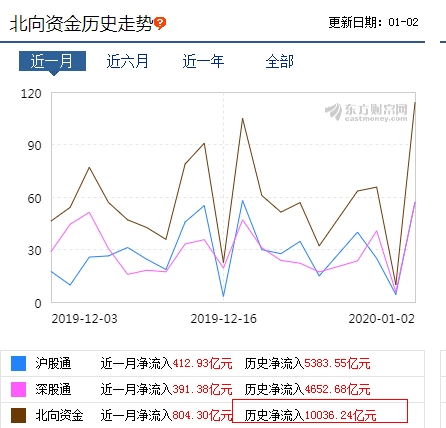

而外資則與公募正好選擇相反。北向資金1月2日再度凈流入113.95億元,這已經是連續32個交易日凈流入。

而2019年北向資金凈流入超 3400億,創年度歷史新高。而自滬深港通開通以來,北向資金凈流入額度已經超萬億元。

2019年北向資金有“新寵”

雖然北向資金一向被認為偏好以食品飲料、家用電器和醫藥生物為代表的大消費板塊。但2019年這一趨勢發生了改變。

從持股比例變化看,2019年初至12月31日,祁連山、歐派家居、索菲亞、一心堂、迪安診斷、洽洽食品等一眾細分行業龍頭的持股比例顯著上升。

另一方面,科技股成為了北向資金的重點加倉對象,比如華測檢測、工業富聯、匯川技術、光新環網、廣聯達等為代表的一系列電子、計算機類科技類個股的北向資金持股集中度也迅速上升。

其中華測檢測的北向資金持股比例在2019年同樣增長了超13個百分點。

有機構人士表示,A股在2019年納入MSCI等國際指數,納入因子已經提升到20%,可以說是比較大的一個進步。將來勢必還會進一步地提高納入因子,外資對A股的配置需求也會越大,這勢必會引發更多的外資流入到A股市場。

如何看待北向資金“進進出出”?

當然北向資金給散戶的感覺也是“進進出出”,該如何看待這一問題呢?

有券商分析指出,北向資金內部也可分為配置型和交易型兩類。交易型資金可能是宏觀對沖,也可能是偏量化的基金投資,這一部分交易構成了北向資金短期內的進出波動。

中信證券表示,北向資金較高的換手率主要源自托管于外資券商的客戶,背后可能包含了一部分對沖基金的高頻交易,約占北向資金的26.3%;而符合“長期持有”和“價值投資”行為特征的海外資金約占整體的67.9%,跟蹤此類資金更能反映外資的長線邏輯,更具參考價值。

中信證券認為,更能反映外資長線邏輯的北向資金占比在總量的七成左右,是絕大多數,也與A股投資者對外資的一貫認知較為符合。這類資金目前還很少出現大幅撤離的跡象。區分不同托管機構背后代表的不同類型投資者,有助于解析不同時期北向資金對不同板塊的買入邏輯。

安信證券研究認為,影響外資增配A股的因素主要有兩大類,第一類是增加新興市場資產占外資全球配置的比例,這通常與美股表現和全球風險偏好有關,當全球風險偏好提升時,資金傾向流入新興市場,而當全球避險需求增加時,資金傾向回到發達經濟體;

第二類則是增加中國A股占新興市場資產配置的比例,中國的經濟基本面、國際指數對A股資產的納入進度、匯率走勢以及金融開放進程等都會對這一比例產生影響。

2020年展望:機構樂觀中帶謹慎

那么春季行情是否就此展開呢?綜合眾多券商觀點看,雖然機構整體看好,但樂觀中也帶有謹慎的意味。

中信證券提出,2019年壓制A股盈利的主要宏觀因素在2020年都將明顯減輕,基本面在逆周期政策、信用擴張、補庫存作用下企穩回升。在宏觀經濟決勝、資本市場改革、企業盈利回暖的大環境下,A股有望迎來2至3年的“小康牛”。

而更多的機構則認為,接下來A股市場演繹結構性牛市的可能性更大。

申萬宏源證券表示,2020年A股盈利增速微幅改善,估值提升空間受抑制,2020年整體的機會有限,對結構性階段性機會的把握可能決定勝負。

廣發證券認為,A股歷史上估值能連續兩年抬升的情形寥寥,2020年盈利驅動大概率取代估值成為主導,延續“金融供給側慢牛”格局,期望收益率不及2019年但大概率為正,節奏上先股后債,先價值后成長。

招商證券認為,A股每七年迎來一次兩年半的上行周期,2019年恰是本輪上行周期的起點,預計2020年上半年市場更多以結構性行情為主,下半年伴隨著通脹回落以及貨幣政策空間打開,市場在更加寬松的環境下有望繼續上漲。

2020年選什么股?

而在選股方面,則機構多看好科技股。

天風證券策略團隊徐彪表示,科技板塊的超額收益將是后續的主戰場,背后是產業周期的支撐。徐彪認為,科技產業周期有望爆發,影響股價的核心因素是業績趨勢而非短期估值貴賤。

興業證券全球首席策略分析師張憶東認為,核心資產仍是2020年行情主線,但科技股和價值股將會成為主角,其中上半年科技,下半年價值。立足中國經濟轉型新動力,看好科技賦能的機會,具體包括5G帶動的“To C”和“To B”全產業鏈發展、新能源汽車、化工、電力設備、機械等科技創新能力強的龍頭。

海通證券首席策略分析師荀玉根強調科技和券商將成為本輪牛市的主導行業。科技進步疊加政策紅利將推動科技板塊業績回升。股權融資大時代的到來,伴隨著未來業務多元化,券商業績有望回春。

東方證券認為,2020年A股依然會呈現較為明顯的結構性行情,龍頭股的趨勢不會結束,而成長股的趨勢則漸漸興起,全年結構性機會可期。建議投資者在2020年“抱樸謀新”。

“抱樸”在于風格上依然堅持“抱定”龍頭股思路:2020年龍頭股的業績雖會降速,但不失速,有望保持穩定增長;ROE同樣可以保持在較高水平。我們認為需要放低龍頭股2020年收益率預期,甚至不排除過高估值回調可能性,需以穩定的EPS增長率回報為主。

中金公司表示,2020年行業配置可能比2019年更為復雜、動態,需要考慮的因素如下:新老經濟、成長與價值估值分化較大,超配新經濟,低配老經濟;整體增長壓力可能階段性遭遇結構性高物價,影響市場表現節奏;中國消費升級與產業升級的中長期趨勢仍在延續;科技周期在2019年見底后受5G及其相關應用推動,將在2020年繼續深化。

關鍵詞: